Es un cálculo realizado por la consultora Delphos Investment, que analizó los últimos resultados de las licitaciones de Letes y el próximo vencimiento de Lebac.

El Gobierno necesitará unos u$s25.000 millones del mercado para cubrir sus necesidades de financiamiento, de acuerdo con un informe de la consultora Delphos Investment que analizó el resultado de las licitaciones de Letes y el vencimiento de Lebac de mañana.

“Casi sin notarlo, al virar la atención del mercado local desde LEBACS a LETES, el Gobierno ha transformado un problema de liquidez y presión cambiaria en uno de liquidez, presión cambiaria y solvencia”, enumeró Delphos.

La consultora detalló el panorama que enfrenta el Gobierno:

-La intención de desarmar el stock de Letras del BCRA para un mayor control sobre los agregados monetarios ha trasladado el problema desde el Banco Central hacia el Tesoro.

-La crisis cambiaria ha avivado el interés de los inversores por una suscripción masiva en moneda local de las LETES. Estos títulos, de corta duración y rendimientos cada vez más elevados, presentan cada vez más dificultades a la hora del rollover debido al delicado panorama financiero local.

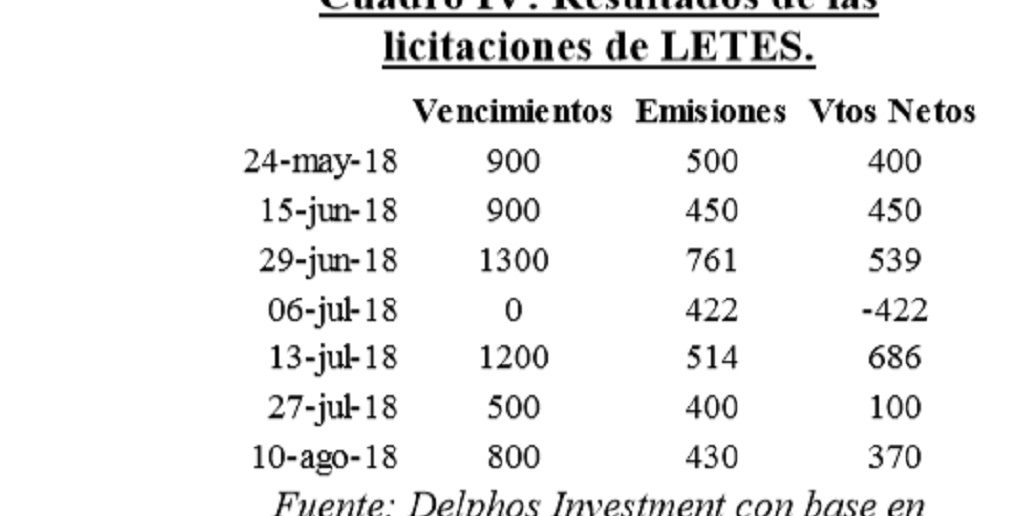

-En particular, las últimas licitaciones han encendido las alarmas tanto por el bajo ratio de refinanciamiento como por la elevada participación de las suscripciones en pesos.

-Esto último genera un doble impacto en las reservas, al pagarse los vencimientos en dólares, cubrirse las necesidades con pesos y pagar luego nuevamente en dólares.

–El Gobierno deberá recurrir a los mercados financieros para hacerse de entre US$ 20-25 mil millones si pretende saldar completamente sus necesidades financieras. En este contexto, juega un rol esencial la capacidad de refinanciamiento de las Letras del Tesoro.

-Sin embargo, una cuestión adicional a considerar es la moneda sobre la que se efectúa dicho refinanciamiento. Recordando que las LETES, si bien están denominadas en USD y se cancelan en dicha divisa, pueden ser suscriptas tanto en dólares como en moneda local, esto acarrea el siguiente corolario: ni siquiera un refinanciamiento total de los vencimientos asegura un flujo de divisas de dicha magnitud a las arcas del Tesoro.

-Por ende, en cada licitación, Hacienda cancela los vencimientos con la entrega de divisas y, al mismo tiempo, asume nuevos compromisos en dólares suscriptos por el sector privado en moneda local.

-El Gobierno se encuentra fuertemente endeudado en moneda extranjera a corto plazo: sólo las LETES en USD significan vencimientos por más de 15.000 millones hasta julio de 2019, lo cual representa 2,7% del PIB.

-Una incapacidad total de refinanciamiento sería catastrófica en términos presupuestarios y cambiarios. Un primer punto de atención recae sobre la alta correlación entre los vencimientos netos positivos de las licitaciones acontecidas a partir de la crisis cambiaria y el drenaje constante de dólares evidenciado en las operaciones del sector público.

-En particular, la única emisión neta de LETES corresponde al 6 de Julio, cuando el Tesoro decidió emitir títulos sin contrapartida de vencimientos. Asimismo, otra excepción la constituye el 13 de Julio, cuando a pesar de enfrentarse vencimientos netos positivos por LETES, se observa una entrada de divisas al sector público.

-De todos modos, esto se debe a la emisión en dicha fecha del Bono Dual 2019. Omitiendo esas dos excepciones, la operatoria en cada una de las licitaciones es sistemáticamente igual: la caída de las reservas internacionales en concepto de operaciones del sector público al menos iguala el monto de vencimientos, mientras que las variaciones en el saldo de efectivo mínimo descuentan este traspaso de divisas al sector privado.

-En su conjunto, ambas variaciones nos indican que las nuevas suscripciones de estos títulos por parte del sector privado se efectúan casi íntegramente en moneda nacional. Respecto de la licitación finalizada este miércoles, la caída en el stock de reservas en US$ 650 millones, frente a vencimientos netos de US$ 370 MM, señalaría que se repitió la historia.

-Una continuación de esta dinámica implica un aumento sostenido del riesgo cambiario que asume el Tesoro al refinanciarse y, además, un descalce de moneda cada vez mayor entre sus flujos de entrada y salida.

-Hasta hace poco más de un mes, la preocupación se centraba en los famosos “supermartes” de LEBACS, donde el principal riesgo era el posible traspaso a dólares de los vencimientos netos.

-Ahora, dicho riesgo se ha convertido en una certeza: incluso bajo rolleos exitosos de LETES, el esquema actual garantiza el traspaso a dólares del financiamiento suscrito inicialmente en pesos por parte del sector privado.