Bull Market Brokers elaboró un informe en que analiza tres futuros posibles y afirma que “haciendo lo mínimo el endeudamiento es sustentable”.

El programa financiero del Gobierno es un tema muy sensible que se debe analizar a la hora de tomar posiciones en títulos argentinos, sean estos nominados en dólares o pesos, mencionó hoy un informe de Bull Market Brokers (BMB).

“La capacidad de hacer roll-over de deuda en pesos y dólares durante 2019 ayudará a mitigar 2021, ya no solo 2020 prácticamente cerrado. Macri podría asegurar durante estos meses no solo el fondeo de 2020 sino 2021, dándole al próximo Gobierno oxígeno para pensar en una mega emisión de deuda en 2022. Es muy probable que con el actual ritmo de renovación a mitad de año el gobierno haya cerrado 2021”, detalló el documento elaborado por el economista Axel Cardin Poggi.

Los tres escenarios planteados por BMB en el informe “Estrategia de Bonos: Cruzando el Rubicón”, son los siguientes:

1 – Escenario Base

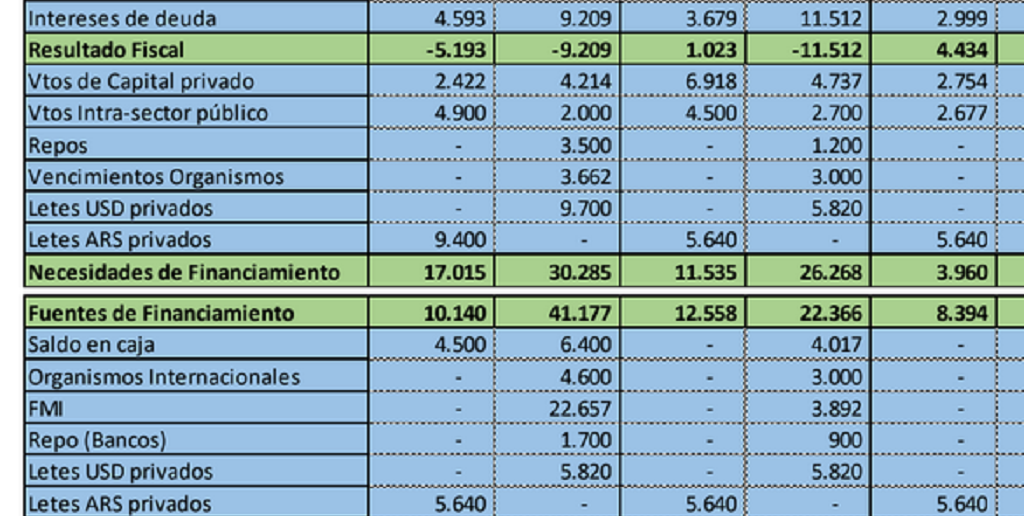

Como escenario base se tomó el programa financiero presentado por el gobierno para 2019-2020 con algunos pequeños cambios. Se asumió que el próximo gobierno refinanciará el préstamo con el FMI acordando el pago del 75% de las amortizaciones originales, quedando el resto para luego de 2023.

Como parte de la negociación para la refinanciación con el FMI, el gobierno iría aumentando de a 0,5% el superávit primario por año, alcanzando 2,5% en 2023. Asumimos además bajo este escenario que el gobierno no tendrá problemas en refinanciar vencimientos de organismos internacionales excluyendo a los ya mencionados del FMI al igual que los REPOs con bancos, aunque en montos pequeños.

Por último, BMB asumió un porcentaje de rolleo de letes del 60%, un poco por encima del asumido por el gobierno. De esta forma, se observa un escenario en el que, asumiendo el rolleo de títulos privados, el gobierno deberá emitir nuevos títulos por casi U$S 3.000 millones en 2020, US$ 10.000 en 2021, U$S 18.000 en 2022 y U$S 14.000 en 2023 para cubrir las necesidades de financiamiento. De esta forma se debería colocar en bruto unos U$S 80.000 millones en 5 años. Por su puesto no sería necesario colocar todo en el exterior, dado que un 40 % de los vencimientos a refinanciar son en pesos.

2 – Escenario Optimista

Asume que en la renegociación con el FMI se logrará posponer el 50% de los pagos para luego de 2023 y que además el superávit primario se subirá un punto porcentual por año hasta 3%. Mantenemos el crecimiento económico en 1% anual. Con respecto al rolleo de letras, se supone un mejor porcentaje de renovación, del 75% en dólares y 90% en pesos.

Nuevamente supone que los vencimientos con organismos oficiales que no son FMI se renovarán, al igual que los REPOs con bancos. Así, al gobierno le sobraría caja para cubrir hasta 2020 inclusive y comenzar a emitir nuevo financiamiento neto recién en 2021. En este caso los montos a emitir son mucho menores: U$S 3.600 millones en 2021, U$S 7.500 en 2022 y U$S 7.200 en 2023.

De esta forma el financiamiento neto total a colocar será de unos U$S 18.300 millones que, junto al rolleo de vencimientos, sumarían emisiones por U$S 53.000 millones, un monto considerablemente menor al escenario base.

3 – Escenario Pesimista

Se trabajó sobre la base de que no habrá renegociación con el FMI de los vencimientos pactados, por lo que se mantiene el cronograma de pagos actual. Además, no se alcanzará el superávit fiscal y la renovación de letras será del 46% como espera el gobierno y luego 0% a partir de 2020 en dólares. Tampoco se lograría rollear vencimientos de otros organismos multilaterales ni REPOs. Todo es sumado a un nulo crecimiento económico, generaría que argentina tuviese que salir a colocar una gran cantidad de deuda.

Además de los U$S 35.000 millones de vencimientos habría que sumar otros U$S 111.000 millones de nuevas colocaciones, totalizando U$S 146.000 millones de colocaciones brutas en 5 años, un monto considerablemente superior al escenario base.