En cuanto al crédito indexado (UVA), a septiembre el otorgamiento de nuevos préstamos hipotecarios representó apenas un 25% de lo otorgado en abril, antes de la corrida cambiaria.

En octubre el ritmo de crecimiento interanual del crédito al sector privado en pesos se derrumbó hasta alcanzar niveles de 32% a/a, cuando meses atrás crecía por encima del 50%, mencionó un informe de la consultora Econviews.

Por su parte, los depósitos privados en moneda local siguieron acelerándose y alcanzaron 36% en la comparación interanual.

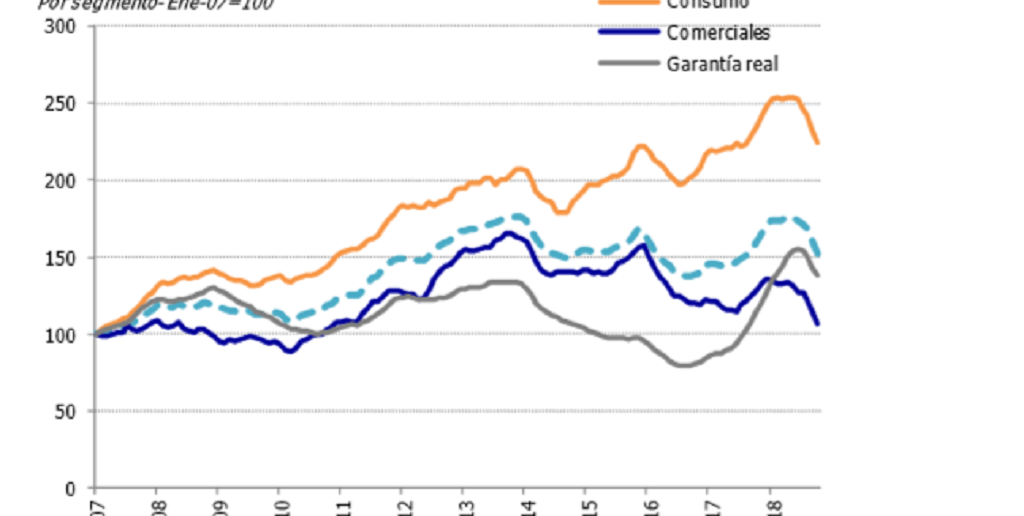

Volviendo al crédito, en la comparación mensual en términos reales el segmento más castigado fue el crédito comercial (documentos y adelantos) que ya sumó seis caídas consecutivas; seguido por el crédito al consumo (préstamos personales y tarjetas), que también ya cayó por sexto mes sucesivo; el crédito de garantía real (hipotecas y prendarios), por su parte, ya sumó cuatro contracciones sucesivas (préstamos personales y tarjetas), competó el informe de la consultora que dirige Miguel Kiguel.

El otorgamiento de créditos UVA cayó fuertemente en septiembre. El monto otorgado en hipotecas se derrumbó 34% m/m y representó apenas la cuarta parte de lo que se otorgaba en hipotecas en abril, antes del inicio de la corrida cambiaria.

De forma similar, las prendas y los créditos personales también experimentaron un deterioro mensual. Desde su lanzamiento, ya se otorgaron $ 132.000 millones de créditos hipotecarios UVA y $ 48.000 millones entre personales y prendarios UVA, sumando $ 180.000 millones otorgados bajo esta modalidad de indexación.

El crédito al sector privado en dólares viene cayendo y actualmente ronda US$ 15.700 millones, tras haber alcanzado US$ 16.500 millones en agosto. Este crédito está concentrado en los documentos a sola firma, asociados a las prefinanciaciones de exportaciones. En lo que va del año, el crédito en dólares se mantuvo prácticamente estable, incrementándose apenas US$ 845 millones.

La liquidez de las entidades financieras se viene reduciendo abruptamente por los sucesivos aumentos de encajes, que ya totalizan 24 pbs desde mediados de año. De esta manera, el colchón de liquidez promedia en lo que va de octubre $ 187.000 millones. La tasa Badlar de los bancos privados ronda en 52.4%, en tanto que si consideramos a la TM20 (tasa mayorista para depósitos en pesos mayores a $ 20 millones de pesos) promedia 54.1%.

Prevemos que el crédito seguirá perdiendo dinamismo en los próximos meses afectado por dos factores: por un lado, la menor liquidez de las entidades financieras dadas las tasas altas de interés, que se mantendrán por un tiempo más y encarecerán los préstamos. A este factor se suma el deterioro de la actividad económica, que este año caerá en torno al 2.5%.