De acuerdo con un informe del Ieral, instituto de investigaciones económicas de la Fundación Mediterránea, la expectativas de devaluación no ceden y se reflejan en el mercado de futuros.

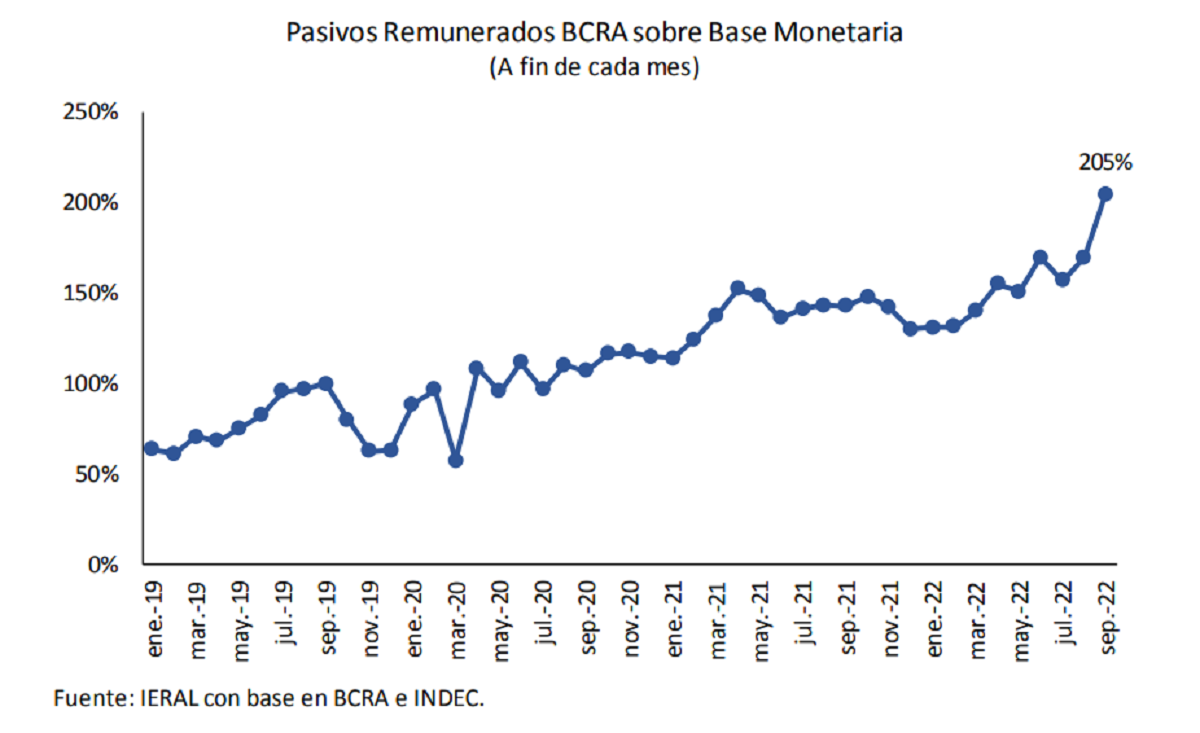

Los pasivos remunerados del Banco Central representan 205% de la base monetaria, el doble que en 2020, de acuerdo con lo consignado por un informe del Ieral, instituto de investigaciones de la Fundación Mediterránea.

“El balance de setiembre fue ambivalente. De un lado, las reservas del Banco Central se recompusieron y se aseguró un nuevo desembolso del FMI para mediados de octubre, por unos 3,9 mil millones de dólares. Del otro, hubo una fortísima emisión monetaria porque se terminó pagando 230 pesos por cada nuevo dólar, dada la asimetría entre el dólar soja y el resto de las operaciones, lo que obligó a un incremento proporcional de los pasivos remunerados del Banco Central”, comparó el Ieral.

El informe del Ieral destacó:

-Las Leliq (más pases) se han incrementado en más de 1,1 millón de millones de pesos en setiembre, su stock supera los 8,0 millones de millones y todas las variables de la economía se hacen más dependientes de su evolución.

-Las expectativas de devaluación no ceden, con contratos de “dólar futuro” que se pactan para fin de año con una tasa de interés efectiva anual del 200 %. El telón de fondo es un superávit comercial que se está achicando de 14,7 a 6,5 mil millones de dólares entre 2021 y 2022, pese al aporte adicional de 7,0 mil millones de las exportaciones agroindustriales. Por ende, gran signo de interrogación para 2023, cuando los precios internacionales y el clima (“Niña” mediante) apuntan a una merma del orden de los 4,0 mil millones en las exportaciones agroindustriales respecto del récord de este año.

-En setiembre, las compras netas de divisas del BCRA en el MULC fueron de 4,9 mil millones, un aporte a las reservas que, de todos modos, costó nada menos que 230 pesos por dólar. De allí una emisión monetaria neta en el mes de 1,1 millón de millones de pesos, equivalente a 27,3 % de la base monetaria de fin de agosto. Las reservas netas, que arrancaron setiembre en sólo 1,2 mil millones de dólares, podrían haber escalado a unos 4,5 mil millones, de no haberse transferido 2,7 mil millones al FMI por vencimientos del mes. A mediados de octubre habrá un desembolso del Fondo por 3,9 mil millones de dólares y, en ese momento, las reservas terminarán de recomponerse.

-De aquí a fin de año, no cabe esperar que la balanza comercial sea fuente de alimentación adicional de las reservas, quedando los organismos (no sólo el FMI, también el BID, el Banco Mundial y la CAF) como proveedores de divisas frescas, pero en un saldo neto que difícilmente supere los 1,5 mil millones de dólares.

-Las reservas netas hacia mediados de octubre podrían acercarse a los 5,0 mil millones de dólares, pero la meta comprometida con el FMI para fin de año es de 8,1 mil millones. La magnitud de esta brecha condiciona las autorizaciones a importar para octubre-diciembre, por lo que el cupo podría no superar los 6,0 mil millones de dólares/mes. Esta cifra es 15 % inferior a las importaciones de marzo, mes comparable por la estacionalidad energética. En estos días habrá más precisiones sobre la cuestión, así como el alcance del “dólar turista”.

-Las reservas netas hacia mediados de octubre podrían acercarse a los 5,0 mil millones de dólares, pero la meta comprometida con el FMI para fin de año es de 8,1 mil millones. La magnitud de esta brecha condiciona las autorizaciones a importar para octubre-diciembre, por lo que el cupo podría no superar los 6,0 mil millones de dólares/mes. Esta cifra es 15 % inferior a las importaciones de marzo, mes comparable por la estacionalidad energética. En estos días habrá más precisiones sobre la cuestión, así como el alcance del “dólar turista”.

-Se configura así un escenario de marcada desaceleración del nivel de actividad. De febrero a julio, el proxy del PIB (EMAE) sólo mejoró 1,0 %, una virtual meseta, desde la que se inicia el sendero descendente. La aceleración inflacionaria de los últimos meses disminuye el poder adquisitivo de la demanda; el torniquete a las importaciones de insumos y partes afecta la producción y, en un combo más reciente, operan el ajuste fiscal y monetario.

-Por caso, el gasto primario del sector público nacional pasó de expandirse 11,2 % interanual en términos reales en el segundo trimestre a contraerse 4,1 % en el tercero. A su vez, el crédito al sector privado se contrajo un 5% en términos reales en los últimos 30 días, pese a que los depósitos a plazo fijo subieron 5 puntos. La aspiradora de fondos del Tesoro explica la diferencia.

-La desaceleración del nivel de actividad puede ser un instrumento para ponerle coto a la inflación y a la demanda de importaciones. Pero si esos efectos son poco perceptibles, estaríamos en presencia de “austeridad inútil”, cuando la caída del consumo no deriva en mayor ahorro.

-En el frente externo, hay que tener en cuenta que, para seguir recuperando reservas, o bien se logra que entren capitales (confianza), o bien se obtiene un superávit robusto de la cuenta corriente del balance de pagos, instrumentos que no están disponibles. Al contrario, la cuenta corriente del balance de pagos registra un deterioro de 9 mil millones de dólares, ya que de un superávit de 6,7 mil millones de dólares en 2021 pasa a un rojo de 2,3 mil millones este año.

-En cuanto a las expectativas de inflación, hay que tener en cuenta que, de cada episodio desde junio en adelante, el Banco Central sale más endeudado y esto activa un mecanismo autónomo de emisión monetaria, con intereses de las Leliq de 320 mil millones de pesos en setiembre, el 8% de la base monetaria, cada mes. Esta dinámica se potencia por el costo financiero de las Leliq, que pagan una tasa superior a 100 % efectiva anual, pero también por el hecho que los Pasivos Remunerados ahora representan el 205 % de la base monetaria, duplicando los guarismos de dos años atrás.

-En el corto plazo, el Banco Central retira liquidez, y eso puede evitar que la inflación vaya más allá del andarivel del 7 %. La base monetaria, que en mayo se expandía al 50 % interanual en términos nominales, ahora lo hace al 39 %.

-Pero, en el mediano plazo, importa lo que ocurre con la denominada “Base Monetaria Amplia”, que incluye los Pasivos Remunerados del Central (las Leliq). Y está variable, que en mayo también se expandía al 50 % interanual, ahora lo hace al 74 %. La demanda de plazos fijos está aumentando y esa dinámica le da soporte de corto plazo a estas variables, pero el escenario es frágil y muy dependiente de la demanda de dinero (que la gente no huya a ritmo más rápido de los pesos). El plan económico está entrando en una dinámica “tautológica”, ya que para recuperar confianza se necesita que la tasa de inflación desacelere en términos mensuales. Pero, de modo circular, para que la inflación deje de escalar, se necesita más confianza.