La autoridad monetaria ya aumentó 11 puntos porcentuales la tasa de política monetaria, en sólo cinco meses. Sin embargo, las expectativas de inflación aún se mantienen por encima del rendimiento de los depósitos en pesos.

Desde que comenzó el año, el Banco Central convalidó cinco subas de tasas de interés y aumentó el rendimiento de la Leliq en 11 puntos TNA (16 puntos de TEA), en línea con lo acordado con el FMI: mantener una tasa “real positiva” para, por la vía del sostenimiento de la demanda de dinero, morigerar la dinámica inflacionaria.

Un informe de Ecolatina recordó que, generalmente, cuando aumenta la tasa de interés se incrementa el atractivo de los rendimientos en pesos (o, en contextos de aceleración inflacionaria, se modera su rendimiento real negativo), lo cual:

- Apunta a desincentivar la demanda de dólares (y su correlato a precios), buscando evitar un alto cambiario. A su vez, permite transitoriamente mantener a raya a los dólares financieros y a la brecha (anclando expectativas), como también no poner en riesgo las liquidaciones (y fortalecer reservas) en un contexto de aceleración del ritmo de depreciación.

- Tiene impactos sobre la intermediación financiera: al aumentar los rendimientos en pesos se busca sostener el atractivo de las colocaciones en moneda local, lo cual desincentiva relativamente el consumo por sobre el ahorro. Esto también tiene impacto sobre el crédito, ya que, al encarecerlo, acota su demanda. De esta forma, la utilización de este instrumento implica un trade-off de corto plazo entre moderar las presiones inflacionarias y sostener el nivel de actividad.

Pero Ecolatina se preguntó si funcionan en Argentina estos mecanismos de transmisión y de qué forma

1 – El primer canal: tasa-dólar

La suba de tasas pareciera estar cumpliendo su primer objetivo. Aún con la volatilidad reciente de los dólares financieros, éstos avanzan menos de 10% en el año. A su vez, la mínima brecha del canje MEP-CCL es un indicio de ingreso de fondos que buscan aprovechar las mayores tasas (nominales e indexadas). Esta operatoria dejó interesantes retornos en dólares en los primeros meses del año. Y el carry trade todavía sigue dando de qué hablar, aunque los riesgos son crecientes: el salto inflacionario probablemente impacte en el corto plazo. Por el lado del comercio exterior, pese a que el BCRA no compró divisas en el primer cuatrimestre, las liquidaciones de exportaciones alcanzaron niveles nominales récord: USD11.100 millones, +14% vs el primer cuatrimestre del 2021.

En resumen, una mayor tasa busca aplacar la demanda de dólares y, consecuentemente, su correlato a precios. También le permite al BCRA acelerar el ritmo de deprecación sin poner en riesgo las liquidaciones. En este sentido, el primer canal parecería estar funcionando.

2 – El segundo canal: intermediación financiera

En el acuerdo con el FMI el Gobierno explícitamente afirmó que apunta a “amplificar la transmisión de las tasas de política monetaria a las tasas pasivas” (es decir, mantener el atractivo de ahorrar en pesos). Sin embargo, atacar al proceso inflacionario por esta vía (que desincentiva relativamente el consumo y encarece el crédito) implicaría una contraposición con el objetivo de impulsar la actividad económica.

En este canal la efectividad pareciera estar algo más limitada esencialmente por dos motivos:

- El bajísimo nivel de profundidad financiera en Argentina le resta efectividad a la política monetaria, requiriendo de señales y acciones más contundentes para lograr resultados. Los depósitos privados en pesos alcanzan sólo 14% del PIB (muy por debajo del promedio regional), mientras que el nivel de crédito en % del PIB fue en 2007-2017 (para obviar el período de crisis posterior) 3 veces inferior al del promedio de Latinoamérica (4 veces menor versus Brasil). Más aún, una reciente encuesta de la UIA indició que casi 1/2 empresas consultadas no logró acceder al financiamiento deseado, y que 80% de éstas terminaron financiando el capital de trabajo con fondos propios.

- La determinación de utilizar este instrumento sigue sin estar lo suficientemente clara. Esto se ve tanto en el timing de las subas de tasas (donde el BCRA pareciera actuar no de forma proactiva sino reactiva -los últimos 4 incrementos se anunciaron luego del dato de IPC-) como en las señales que brinda la política económica en su conjunto. En este sentido, en paralelo a las recientes suba de tasas por parte del BCRA, otros “brazos” de la política económica continúan señalizando que se desea sostener la tasa de interés negativa en términos reales para apuntalar la actividad: de hecho, mientras que los depósitos caen, algunas líneas de crédito muestran una importante expansión.

Por el lado de los depósitos se observó que los plazos fijos no indexados retroceden interanualmente (-2,7% real), desde que comenzó el 2022 (probablemente la caída hubiera sido aún mayor si el BCRA no hubiera subido las tasas). No obstante, cabe también destacar que la mayor merma se dio en los últimos meses, a pesar de las reiteradas subas de tasas y en línea con la escalada inflacionaria. En este sentido, sólo atraen los plazos fijos atados a la inflación, que crecen 36% real en el 2022 y +22% real en los últimos 12 meses, aunque solo representan 6/100 pesos depositados en plazos fijos.

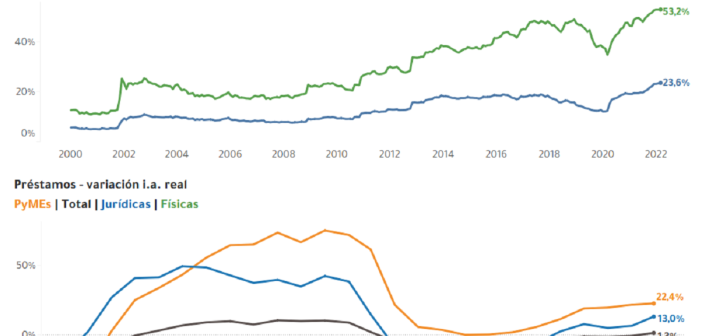

En cuanto a la dinámica del crédito, el mayor impacto de la suba de tasas lo están experimentando las personas físicas. A marzo estos préstamos (56% del total) acumulan 42 meses ininterrumpidos de retroceso interanual real. Cabe recordar que mientras que entre agosto y noviembre del 2021 crecían mes a mes en términos reales, desde diciembre retroceden. Los préstamos personales y por tarjeta de crédito (46% del total prestado según instrumento en el 2022) reflejan esta dinámica, que continuó en abril.

En relación con los préstamos a empresas, es crucial la distinción entre grandes empresas y PyMEs, ya que en el caso de las primeras sí se estaría viendo un impacto de la suba de tasas, pero las segundas son el motor del crédito reciente: a fines del primer trimestre el crédito PyME crecía un 22,4% i.a. real, mientras que las grandes empresas acumulaban 11 de 12 meses con caídas interanuales.

Esto esencialmente ocurre por la determinación de un ala de la política económica de sostener el crédito subsidiado a este segmento: El Ministerio de Producción (y también, paradójicamente, el Central) viene apuntalando diversas líneas de crédito a tasas reales negativas (algunas sustancialmente negativas como las promocionadas por el FONDEP). Éste crece más de un 20% interanual real y la proporción del crédito PyME respecto del crédito total está casi en máximos históricos, lo cual no es un dato menor: más de 9 de cada 10 empresas del país son PyMEs.

Dentro de estos programas de tasas subsidiadas se destaca la Línea de Financiamiento a la Inversión Productiva (LFIP), el principal canal de préstamos a MiPyMEs según el BCRA. Hasta abril accedieron 251.874 empresas, casi la mitad de las empresas totales del país según datos de AFIP a nov-21.

3 – Dualidad de objetivos

En materia de las tasas de interés la política económica en su conjunto muestra que se persigue más de un objetivo (busca sostener la demanda de pesos, pero intentando acotar el impacto sobre el crédito) y sin todavía una determinación clara (el BCRA viene “corriendo de atrás”).

Si bien amortiguar potenciales impactos negativos es lógicamente entendible en términos de cualquier orientación de la política económica, cabe también destacar que esto de mínima debilita un aún más la señal que brinda un instrumento (“la” tasa) ya de por sí acotado (nublando el límite entre la demanda “genuina” de crédito y la “oportunidad” por sus rendimientos negativos), en un marco en el cual la reciente aceleración de la inflación requiere de acciones determinadas y contundentes para volver a anclar las expectativas. De máxima, esto puede también aminorar el impacto en el canal tasa-dólar, al continuar estimulando una vía de creación de dinero que potencialmente puede tensionar el mercado cambiario, y también lesionar finalmente la actividad. En este sentido, las acciones contrapuestas conllevan el riesgo de no alcanzar ninguno de los dos objetivos planteados.

Además, mientras la inflación no ceda -o incluso se acelere por otros factores -resulta claro que todo el esquema se encontrará bajo creciente presión. En primer lugar, porque será cada vez más difícil de conseguir el principal objetivo buscado, que es sostener la demanda de pesos. En segundo lugar, por el riesgo de emisión endógena, dado el encarecimiento de los intereses que el Central paga por su deuda que, con matices, también condiciona al Tesoro a convalidar mayores tasas nominales en las licitaciones para poder rollear sus vencimientos.

El camino virtuoso consiste en señalizar que la prioridad principal es evitar que el proceso inflacionario se cristalice en un nuevo escalón superior, y articular todas las medidas en ese sentido detrás de este fin. Esto permitiría volver a anclar las expectativas de inflación, reducir las tasas de manera endógena y acotar así el impacto sobre la actividad económica.

VALOR DEL DOLAR HOY

LUNES 23 DE MAYO DE 2022

Dólar oficial mayorista

118,48 pesos.

Dólar oficial Banco Nación

123,75 pesos para la venta.

Dólar blue hoy

206 pesos para la venta y 201 para la compra.

Dólar con recargo: ahorro o turista

204,19 pesos (al aplicarse al oficial BNA una carga tributaria de 65%: 30% del Impuesto PAIS y 35% del anticipo de Ganancias y/o bienes personales decidido por AFIP).

Dólar CCL

211,58 pesos.

Dólar MEP

208,64 pesos.