En un informe enviado a sus clientes, el banco analizó las nuevas medidas monetarias y cambiarias de la entidad que conduce Guido Sandleris.

El banco suizo Credit Suisse advirtió que los cambios de política monetaria y cambiaria anunciados por el Banco Central podrían significar un “riesgo” para los inversores, ya que eliminan la capacidad de la autoridad monetaria para acumular reservas.

“Existe el riesgo de que los inversionistas de crédito perciban negativamente los nuevos anuncios, ya que eliminan la capacidad del banco central para acumular reservas de divisas en períodos con presión de apreciación del peso. Sin embargo, la estabilidad del peso debería ser una condición necesaria para la estabilidad macro que debería apoyar a los mercados de crédito en el futuro”, completó el informe elaborado por Daniel Chodos, jefe de estrategia de títulos soberanos de Credit Suisse.

Credite Suisse analizó:

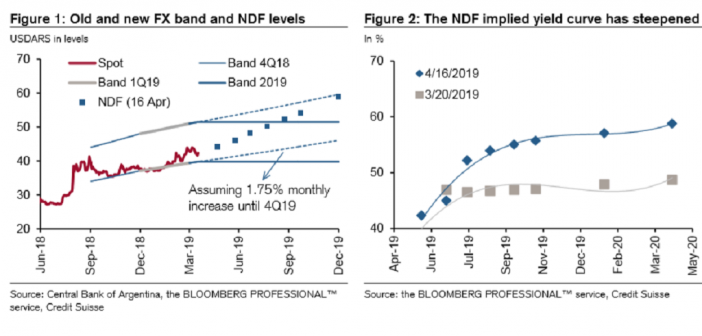

1 – El COPOM decidió interrumpir el rastreo de la banda de FX fijando los límites superior e inferior de la banda en los niveles de ayer hasta el final del año. Es decir, los límites inferior y superior (la zona de no intervención) se mantendrán constantes en USDARS 39.755 y 51.448, respectivamente, hasta el 31 de diciembre de 2019. Anteriormente, la banda de FX se ajustaba diariamente a una tasa de 1.75% por mes (eso era La tasa de ajuste que se aplicó en el 1T 2019).

2- Si el tipo de cambio está por debajo de la zona de no intervención, el BCRA no comprará dólares hasta el 30 de junio. Sin embargo, el Central mantiene su intención de vender hasta $ 150mn a diario si el tipo de cambio se mueve por encima del techo de la banda (es decir, esa regla no cambia).

3 – El Central anunció que continuará promoviendo la competencia entre los bancos para mejorar el mecanismo de transmisión de la política monetaria de la tasa de Leliq a las tasas de depósito.

4 – Al fijar la banda de FX, el objetivo central es debilitar una fuente de presiones inflacionarias, que es la continua depreciación del FX a la tasa de ajuste de la banda. Efectivamente, esto ha bajado el techo de la banda en la que el BCRA absorberá una cantidad significativa de liquidez en pesos al vender $ 150mn por día (la venta de $ 150mn por día reduciría el monto de la base monetaria en aproximadamente un 0,5% por año).

5 – La fuente de presión inflacionaria es eliminada por el hecho de que el BCRA no comprará dólares si el tipo de cambio se mueve por debajo del piso de la zona de no intervención hasta el 30 de junio. Esto refuerza el sesgo contractivo de la política monetaria ya que la base monetaria ya no aumentará debido a la intervención del banco central en el mercado de divisas. Ahora tenemos una banda asimétrica que muestra la aversión a la depreciación del banco central. Todas estas medidas, junto con una creciente oferta de dólares por parte del sector agrícola y el Tesoro, deberían ayudar a estabilizar el ARS.

6 – La curva NDF debería aplanarse ya que la mayoría de los plazos más largos ahora están muy por encima del nivel superior de la banda de tipo de cambio.